财联社1月18日讯(记者 夏淑媛) 新年伊始,46家人身险公司交出2023年度理赔服务报告。

相较2022年理赔数据,46家险企理赔件数或服务人次快速增长,大部分公司获赔率普遍超99%,且理赔时效进一步缩短至1.2天,同比提速16%。此外,一个比较明显的变化是寿险公司理赔规模不断扩大。

44家公布赔付金额的公司,2023年合计赔付支出1841.45亿元,同比增长18.46%。其中,中国人寿依旧位居榜首,2023年赔付金额599亿元;平安人寿次之,赔付金额达到442亿元;新华保险位居第三,赔付金额为159亿元。排名第4-10名的依次为泰康人寿94.9亿元、泰康养老94.3亿元、人保寿险73.42亿元、瑞众人寿58.13亿元、平安健康险57.8亿元、富德生命40.11亿元、工银安盛23.3亿元。

值得注意的是,截至1月17日,91家人身险公司中仍有44家险企未披露理赔报告。业内人士表示,各公司理赔报告披露情况不同,侧面反应了险企对理赔端的重视程度。“保险是延迟性使用的金融工具,保的就是未来的理赔服务。有些公司把更多精力放在销售端,极其看重短期业务增长,而忽略了该有的理赔服务质量,这与监管部门一再强调的“保险姓保”冲突。客户在选保险公司时,除了比较从业人员专业素质以外,也要看这家公司对于理赔和签单之后的服务重视程度,应选择三观正、服务好、真正做保障的保险公司。”上述人士建议。

医疗出险率最高,医保报销后常见大病医疗费仍是一笔不小的费用

从2023年各大险企的赔付件数来看,医疗险占比最高,案件占比大多超80%。

以平安人寿为例,2023年,该公司赔付总件数达498万件,其中医疗赔付件数458.1万件,占比92%,远超重疾、身故及伤残。

从人生不同阶段来看,医疗住院原因也存在差异。成年人主要以呼吸道感染和消化道疾病等风险为主,而随着年龄的增长,中年群体心脑血管疾病患病风险较大,老年人恶性肿瘤、高血压等慢性病的风险逐渐增加。

整体来看,医疗险中疾病医疗出险率高于意外医疗,医疗赔付主要集中在41—60岁,女性疾病风险高于男性,男性意外风险高于女性。

值得注意的是,随着人们风险意识的提高,罹患常见大病的人群中,人均赔付金额呈现稳中有升的趋势。以中国人寿为例,2023年人均医疗赔付金额超3万元,仅能覆盖医保报销后自付费用的60%-80%。

业内人士建议,尽早配备全面合理的医疗保障无疑是抵御风险的最佳选择。足额、全面的医疗保障能够为患者及其家庭减轻治疗费用带来的经济负担,抵御风险的侵袭。

重大疾病理赔呈现年轻化趋势,重疾保障缺口需引关注

47家险企理赔年报普遍对重大疾病年龄分布、赔付原因等进行了披露。数据显示,随着社会环境、生活条件及方式的改变,重大疾病发展呈现出三高一低,即发病率高、治愈率高、费用高、年龄低四大趋势。

业内人士介绍:“当下,18岁以上人群重大疾病出险率呈现上升趋势。其中,上有老、下有小的40岁人群重大疾病风险明显提升,这一群体也是重疾理赔的重灾区,他们往往还是家庭主要经济来源,一旦罹患重疾而导致家庭收入中断,对家庭财务的破坏力相当大。”

从重疾赔付因素来看,恶性肿瘤、心脏类疾病、脑血管类疾病成为威胁健康的“三大杀手”。在2023年度理赔报告中,恶性肿瘤高居赔付首位,其他依次为急性心肌梗死、脑梗死、终末期肾病。

值得注意的是,随着医疗水平的不断提高,恶性肿瘤5年生存率稳步提升。平安人寿客户保单状态统计数据显示,2023年,平安人寿客户恶性肿瘤5年生存率为64%,较2015年的58%提升了6个百分点。

可见,重疾险已不仅是传统意义上用于负担重大疾病治疗费用,更重要的是用于维持罹患重大疾病后的生活质量。

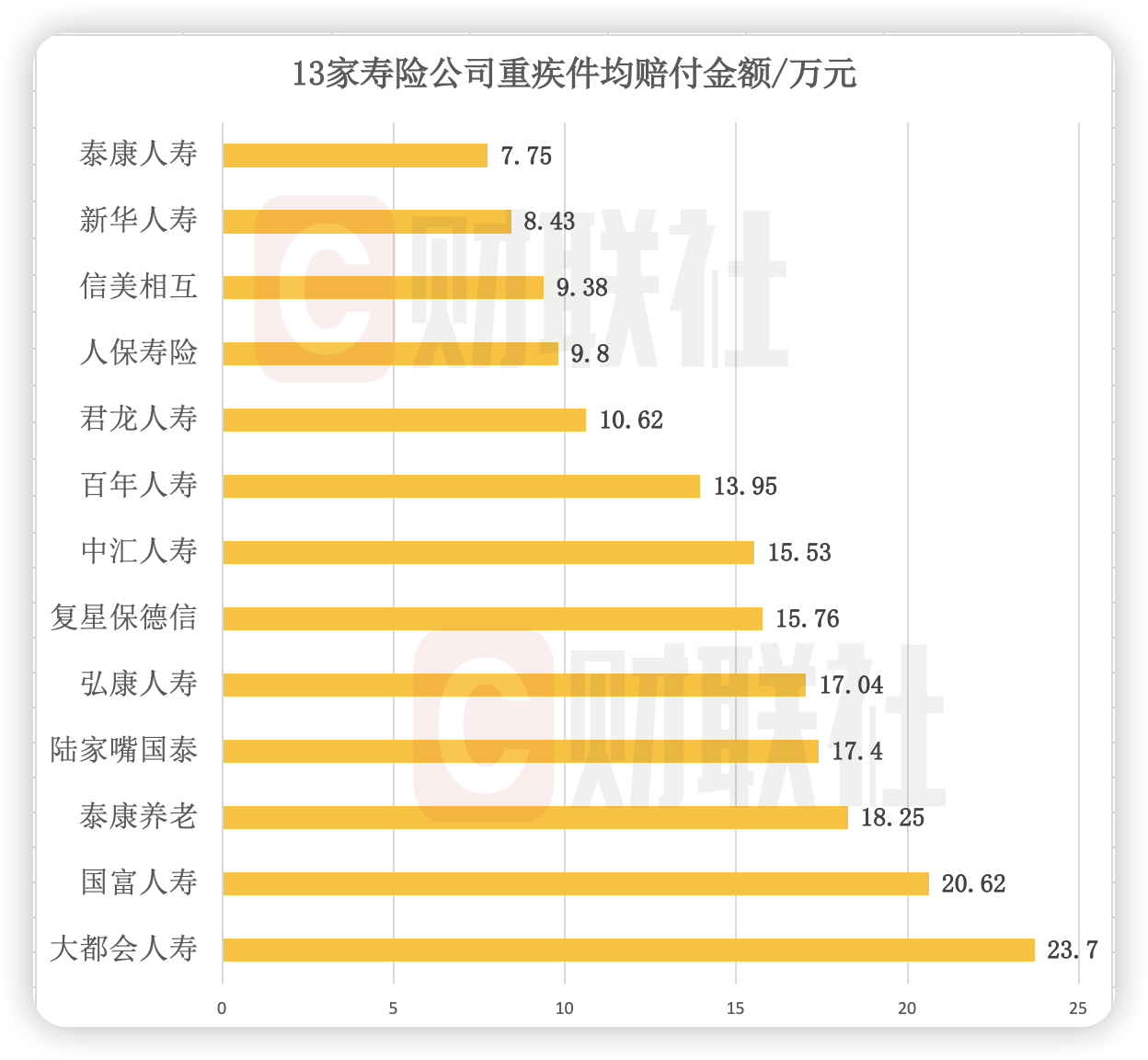

那么,对于这些重大疾病,重疾险给出的保障力度又如何?2023年理赔年报数据显示,绝大多数保险公司的重疾件均赔款不足25万元,并不足以完全覆盖重疾风险。

中国精算师协会此前发布数据显示,治疗癌症的平均费用为22万-80万元;治疗急性心肌梗死、冠状动脉搭桥术的费用为10万-30万元。然而这仅仅只是冰山一角,患者治疗期间还存在生活费、康复费、护理费等支出,同时承受收入损失的困扰。

业内人士分析,目前重疾险理赔件均赔付保额不高主要来自两个因素:一是早年间人们投保重疾的金额都不大,这批客户到了集中理赔的年龄;二是重疾保额的确不足,因为受重疾保障意识不够、预算有限等多种原因,很多人未能一次性配置到位,这需要整个行业共同努力,加厚国民疾病风险的家庭安全垫。

这也提醒国人在选购重疾险时,应当从“有没有保障”的观念,逐步向“保障够不够用、保额是否充足”转变,只有配备足额的重疾保障,才能有效抵御健康风险。

线上理赔已成主流,保险公司智能化理赔作业占比超90%

保险公司理赔服务提质增效背后离开不科技的支撑。2022年,银保监会发布《中国保险业标准化“十四五”规划》,对促进保险业数字化转型提出多项要求,这也促使机构在理赔环节的效率优化上加大投入。

从2023年各公司的理赔年报来看,线上理赔已经成为主流。在公布理赔时效的25家公司中,同方全球人寿、横琴人寿、中汇人寿、大都会人寿等险企智能化理赔作业占比均超过90%。在小额速赔方面,同方全球人寿全年共为590位客户实现秒速赔付,平均理赔时效12 秒,最快7秒赔款到账。

泰康人寿在理赔年报中介绍,其手机理赔率达99.5%,理赔系统与医院系统结算直连直通。通过智能化,该公司津贴险智能审核体系0秒审核,秒级到账,平均结案支付6秒,通过五大理赔模型替代人工审核,医疗险自动审核率实现69%。

平安人寿则构建了以“闪赔”“智能预赔”“直快赔”“AI智能理赔”为核心的智能理赔服务体系。2023年,其“闪赔”服务全年赔付件数215.5万件、赔付金额48亿元;智能预赔赔付件数6.1万件、赔付金额48.6亿元;住院直快赔赔付件数37.6万件、赔付金额10.9亿元。值得注意的是,大家人寿在2023年开创了身故险理赔线上申请的行业先例。

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫